„Van még két-három hetünk arra, hogy elvégezzük a modellszámításokat és feltérképezzük a vállalkozások véleményét a kata esetleges módosításáról” – mondta a Független Hírügynökségnek a Magyar Kereskedelmi és Iparkamara (MKIK) elnöke. Parragh László négy lehetséges forgatókönyvet vázolt fel a kisadózó vállalkozások tételes adójának (kata) lehetséges jövőjéről. Adóemelés is benne van a pakliban. Az idén katából közel 113 milliárd forint költségvetési bevételt terveznek.

Levegőben lóg a 2013-ban bevezetett, a kisvállalkozók adminisztrációs kötelezettségeit jelentősen mérséklő, az adófizetést egyszerűsítő és az adó mértékét megfizethető szintre hozó Kata – legalábbis erre utal annak ténye, hogy az elmúlt években több, utóbb a kormány által elfogadott koncepcióval (például a szakképzés területén), illetve a vállalkozások életét befolyásoló ötlettel (például a nyugdíjasszövetkezetek megszűnését előrevetítő adózási- és járulékfizetési változás kérdlsében) előálló MKIK ezúttal ennek az adónemnek a vizsgálatába kezdett bele.

„A kihívás ott van, hogy a Kata az egy olyan adónem, amely a korábbi bérszinthez van igazítva. Ahogy emelkedik a minimálbér, úgy értéktelenedik el a Kata után járó juttatás” –

vázolta a Független Hírügynökségnek a változás szükségességét igazolandó Parragh. Az idén az 50 ezer forintos adó megfizetésével a kisadózók ellátási alapja 94 400 forint, ha a magasabb összegű 75 ezer forintos adót fizetik, akkor az ellátások számításának az alapja 158 400 forint.

Hozzátette: kockázatot hordoz magában, hogy a jövő évre vonatkozó adótörvények pár héten belül megszületnek, miközben a 2019-re szóló bérmegállapodás majd csak késő ősszel kerül terítékre.

S a bérszínvonalat illetően a trendek és a béremeléseket övező optimizmus azt vetíti előre, hogy emelkedni fog a minimálbér.

Bonyolítja a helyzetet az is, hogy a katások döntő többsége az alacsonyabb – havi 50 ezer forintos – befizetést választja, s nem a 75 ezer forintosat, aminek több, érthető oka lehet (akár, mert kevésbé gondolnak az öngondoskodásra, akár mert spórolni akarnak vagy egyszerűen hiányoznának a megélhetéséhez a kettő közötti különbözet, a 25 ezer forint), ám ők ezzel később kerülnek majd nehéz helyzetbe.

Sokféle szempontot kell tehát mérlegelni akkor, amikor javaslatot tesz majd a kamara a kormánynak a Kata ügyében. Közte persze azt is, hogy jelenleg durván negyedmillióra tehető a katában érintettek száma – nem kevés ember megélhetéséről van tehát szó.

Az MKIK-nál már folyik a vállalkozók szondázása, véleményük kikérése, s ezzel párhuzamosan az adatgyűjtés és a modellezés, számítgatás – tudtuk meg Parragh Lászlótól, aki arra a felvetésünkre, hogy hiszen a napokban a kormány már benyújtotta az adótörvényeket a Parlamentben úgy reagált, hogy

„van még két-három hetünk a munkára”.

Négy változatot vizsgálnak. Az első a Kata befizetési kötelezettség emelése, amit – tette hozzá – a vállalkozók óhatatlanul adóemelésként élnének meg. A második lehetőség a befizetés szinten tartása, ám szerinte ezzel az a gond, hogy sokan csak később szembesülnek majd azzal, hogy alacsony juttatás jár utána. Harmadikként azt vizsgálják, hogy milyen hatással járna, ha a minimálbérhez igazítanák a befizetés mértékét – ezzel az a gond, hogy ezzel egy olyan algoritmust kellene alkalmazni, amellyel elveszne a Kata egyik legfőbb értéke, az egyszerűsítés, hiszen évente változna a mértéke. S végül a negyedik lehetséges változás (erre hajlik az MKIK, ám azért meg akarja várni a vállalkozók véleményét, mielőtt állást foglalna):

a Kata befizetések emelése, ám ezzel párhuzamosan a jelenlegi 12 milliós éves bevételi korlát magasabbra tolása.

Parragh szerint nincs igazán ideális megoldás, óhatatlan, hogy „valamelyik ujjunkat meg kell harapni” – mondta, hozzáfűzve: a kamara kettős szerepben van. Egyrészt felelősséggel viseltetik a vállalkozók iránt, másrészt azonban, ha az MKIK kezdeményezi a katával kapcsolatos változtatást, akkor a tagjai rá fognak haragudni.

Szerinte olyan változat mellett kell letenni a voksukat, amellyel megmarad a kata egyszerűsége, ám közben emeli az utána járó juttatások szintjét is, hogy a mai katások később se lehetetlenüljenek el.

Az alkalmazott algoritmus a szolgálati időt a minimálbérhez köti: a jelenlegi miniálbérre jár ugye 365 nap szolgálati idő évente, a Kata után csak 275. Azaz a minimálbéres nyugdíjas egynegyedével többet kap, mint a katás nyugdíjas. És az olló folyamatosan tágul. Persze az érintettek zömét ez ma még nem igen nyomasztja; hacsak nem állnak a nyugdíj küszöbén, kevésbé foglalkoznak azzal, mennyit kapnak majd. Ám a kormánynak foglalkoznia kell a kérdéssel, a nyugdíjak fenntarthatósága és persze szociális megfontolások miatt is.

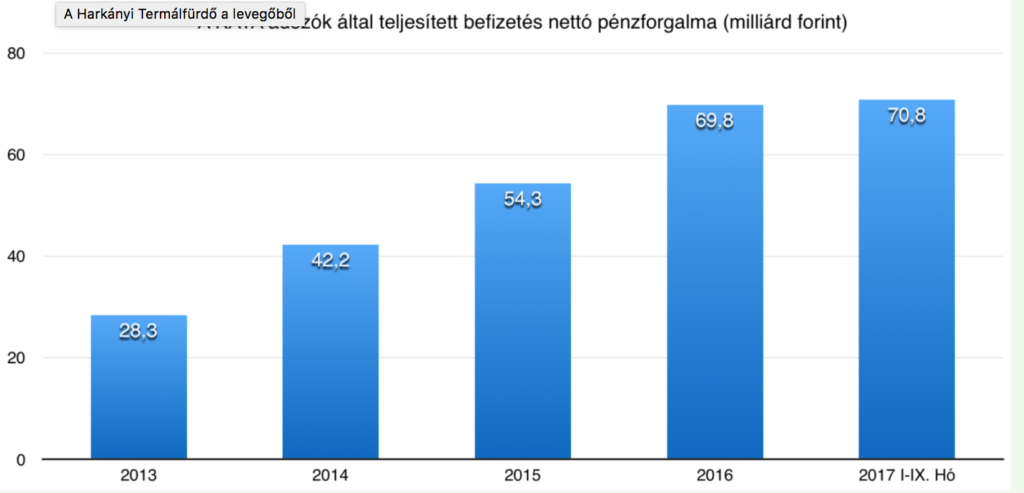

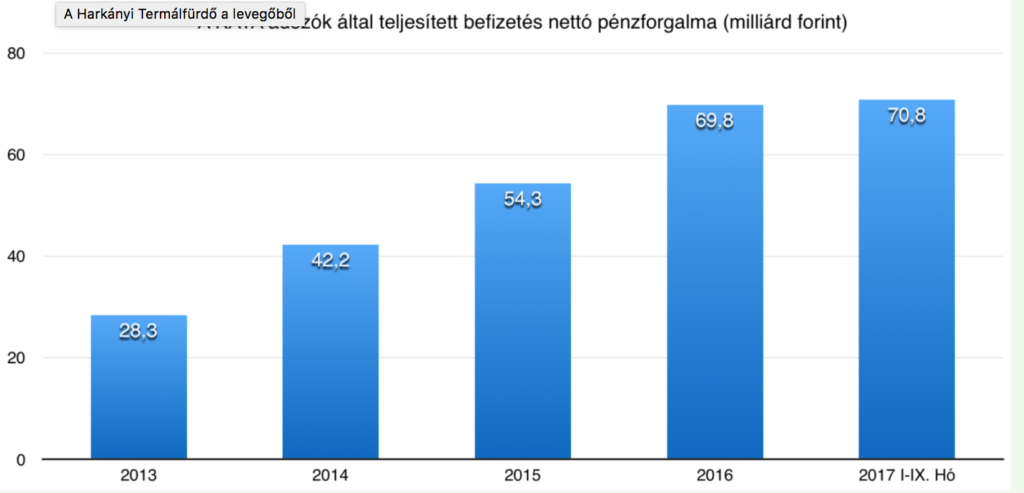

Nem kis tételről van egyébként szó, ráadásul dinamikusan növekvő költségvetési bevételt jelent a kata.

A központi költségvetés kisadózók tételes adójából 2018. évi tervezett bevétele 113 milliárd forint, ami 49,7%-kal haladja meg a 2017. költségvetési évre előirányzott 75,5 milliárdot.

A bevételnövekedés hátterében az adónem bevételi értékhatárát megemelő jogszabályváltozás áll, amelyre a 2017. évi költségvetési előirányzat kialakítása után került sor.