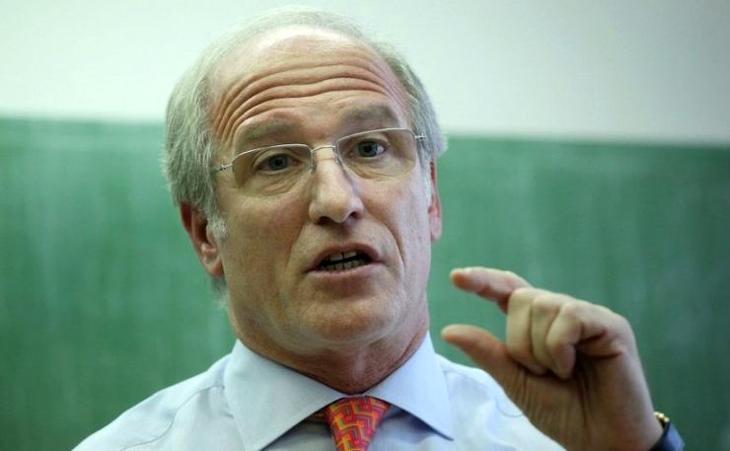

“A tartósan mesterségesen leszorított negatív reálkamat- akár a kormány akár a kormány piactorzító beavatkozására, akár a jegybank ultralaza monetáris politikája révén – a biztos leszakadás felé löki az országot – írja Surányi György a Portfolió portálon.

“Robert Solow, a Nobel díjas amerikai közgazdász hatvan éve bebizonyította, hogy a beruházások magas szintje csak szükséges, de nem elégséges feltétele a gyors növekedésnek.”

Már hatvan évvel ezelőtt sem volt mindegy, hogy mibe fektetnek be pénzt, ma pedig a gyorsan változó világban végképp nem az. A döntéshozók problémája az, hogy mindíg csak utólag derül ki, hogy melyik volt a jó befektetés. Másik kérdés az, hogy kinek jó a befektetés? Kinek hoz hasznot? Ha az állami döntéshozók magánszámlára dolgoznak, akkor a válasz meglehetősen egyértelmű. Érdekes, hogy Surányi György, a Nemzeti Bank ex elnöke erre a nyilvánvaló összefüggésre nem utal. Ehelyett azt a nyilvánvaló tendenciát hangsúlyozza, hogy

“a növekedés forrása a technikai haladás, a termelékenység növelése.”

Valójában persze ez az igazság csakis a centrum országaira igaz, ahol az árak alakítására az érintett döntéshozóknak módjuk van. A periféria országaiban erre semmilyen esély sincsen, ezért az olcsó munkaerő az export alapja nem pedig a növekvő hatékonyság. Jól látható ez Latin Amerikában és Európa szegényebb keleti felén. A magyar export ezért teljesített jól 2023-ban.

“A mesterségesen alacsonyan tartott kamatok, az olcsó pénz a közfelfogással ellentétben az erőforrások pazarlásához, a versenyképesség romlásához, a külső és belső pénzügyi egyensúly felborulásához, inflációhoz és leszakadáshoz vezet. A régiós szintet 3-5%-kal felülmúló beruházási ráta nem vezet a fogyasztás szimmetrikus emeléséhez. Magyarország GDP-je az uniós átlag 76%-a fogyasztás az uniós átlag 71%-a.

Káros a GDP növekedés fetisizálása, ha nem vezet a széles értelemben vett jólét bővüléséhez” – írja Surányi György.

Ne tudná mindezt Nagy Márton nemzetgazdasági miniszter, akire Orbán Viktor rábízta a gazdaságpolitikát?

Orbán Viktor a szegényház királya

Miközben a nemzeti együttműködés rendszere leküzdötte magát az utolsó előtti helyre fogyasztásban és korrupcióban az Európai Unióban, már csak Bulgária marad mögöttünk, Orbán Viktor politikai hatalma szinte teljes. A hatalom népszerűségét nem tudta megrendíteni a rekord nagyságú infláció, a reáljövedelem csökkenése sem. Közben pedig Orbán Viktor alteregója, Mészáros Lőrinc újra Magyarország leggazdagabb lett, mert a válság évében 150 milliárd forinttal tudta növelni vagyonát. Tiborcz István, a miniszterelnök veje bekerült az 50 leggazdagabb magyar közé a Forbes listáján. Magának Orbán Viktornak a vagyonáról nem tudunk semmit, de Oroszországban Putyin a leggazdagabb oligarcha, ennek mintájára feltételezhetjük, hogy a magyar miniszterelnök sem szűkölködik anyagi javakban az oly sokszor bírált off-shore számlákon.

A nemzeti együttműködés rendszere tehát bizonyított: Orbán és csapata a pénzénél van miközben szinte mindenki másnak az életszínvonala csökkent 2023-ban.

Miért? Orbán Viktor folyamatosan emeli a munkabéreket és a nyugdíjakat miközben az inflációval és a forint leértékelésével továbbra is biztosítja azt, hogy a munkaerő olcsó maradjon a világpiacon. A magyar versenyképesség ugyanis ettől függ, és nem a hatékonyság növelésétől. A magyarországi Audi vagy Mercedes gyárban nem sokkal gyengébb a hatékonyság mint Németországban miközben a dolgozók jövedelme messze elmarad attól, amennyit az anyaországban keresnek. Keresetük Magyarországon kifejezetten jónak számít, ők a munkás arisztokraták – ahogy régebben nevezték ezt a réteget.

A magyar munkavállalót nem a GDP és a versenyképesség érdekli hanem az, hogy mennyit keres.

Orbán gondoskodik róla, hogy forintban a fizetés egyre magasabb legyen. Emlékeztessünk rá, hogy Surányi György amíg a Nemzeti Bank elnöke volt, folyamatosan óvott attól, hogy a bérek kiáramlása veszélyeztesse az egyensúlyt. Orbán Viktort nem ez érdekli hanem az, hogy mindenki tudja Magyarországon: a miniszterelnöktől függ az, hogy mennyit keres? Milyen gazdasági lehetőségekhez juthat? A nemzeti együttműködés rendszere ezt a feudális láncot jelenti, a hierarchikus szisztémát, amelynek élén a vezér áll, aki végső soron mindenről dönt.

A szavazópolgárok döntő többsége azért fogadja el a nemzeti együttműködés rendszerét, mert nem lát alternatívát. Azt gyanítja, egyáltalán nem alaptalanul, hogy amennyiben az ellenzék hatalomra kerülne, akkor megmaradna a nemzeti együttműködés rendszere, csak épp mások működtetnék azt a saját hasznukra.

Egy olyan országban, ahol a havi nettó átlagbér 700 dollár körül jár, az átlagnyugdíj pedig 600 dollár körül, nem mindegy, hogy ki a vezér, és milyen hazug propagandával vezeti félre a közvéleményt?

Like it or leave it – kedveld vagy hagyd ott – mondja az angol, és a tehetséges fiatalok jelentős része ezért dönt a kivándorlás mellett.

A Baltikumból, Lengyelországból vagy Romániából még sokkal többen emigráltak. Egy lepukkant régióban – éppúgy mint Latin Amerikában – nincsenek sikeres államok, az alternatíva is hiányzik. Ezért tervezhet hosszú távra Orbán Viktor, aki mindig is király akart lenni, igaz, hogy ez neki csak a szegényházban sikerült.