Jól láthatóan drágultak a lakáshitelek egy év alatt, és októberben visszaesett az új kölcsönök összege. Az MNB adatai szerint a fogyasztási hitelek viszont majd’másfélszeresükre híztak.

Az egy éven belüli rögzített kamatúakat kivéve minden lakáshitel esetében a teljes hitedíj-mutató (thm) már átlépte az öt százalékot az újonnan kötött szerződések esetében – derül ki a Magyar Nemzeti Bank legújabb összegzéséből. Októberben az átlagos thm-érték 5,22 százalék volt, ami egy hónap alatt 0,15 százalékkal emelkedett, 2017 októberéhez képest pedig csaknem 0,7-del.

Értelemszerűen a hosszabb időre fixált kamatok esetében magasabb a thm, az 5-10 évre rögzítettek ugyan olcsóbbak lettek, de ezeknél is 5,5 százalék az átlagérték. A 10 éven túli időre rögzített kamatok esetében pedig

a thm már közelít a hat százalékhoz.

Az egy évnél rövidebb úgynevezett kamatperiódusú kölcsönök azonban még most is éppen csak meghaladják a 3,5 százalékot. (Ezek esetében azonban a költségek emelkedése pár havonta beépül a törlesztőkbe.)

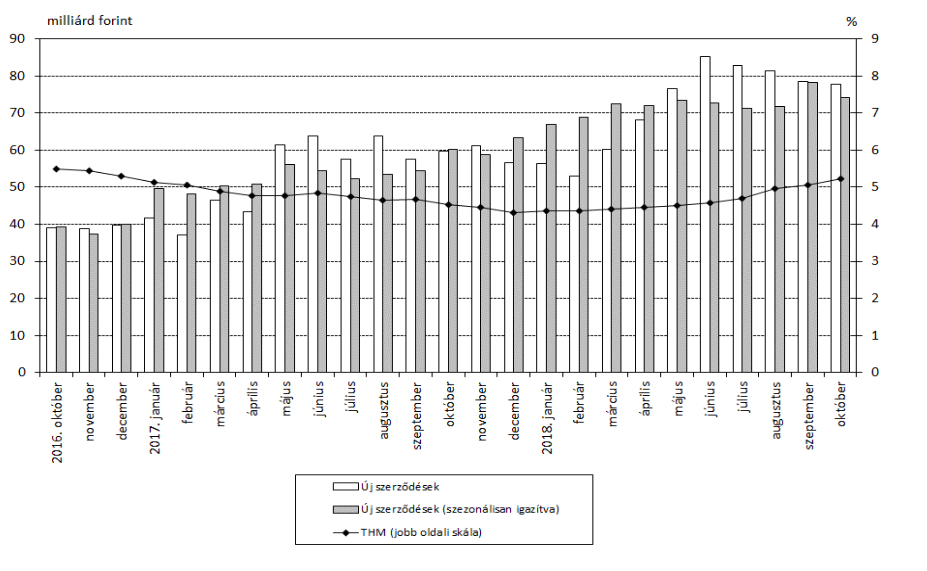

A háztartások adott hónapban kötött lakáscélú forinthitel-szerződéseinek havi átlagos thm-jét és az új szerződések értékét mutatja a következő ábra.

A grafikonon látszik az is, hogy esett a felvett lakáskölcsönök összege: a 74,2 milliárd ugyan sokkal több az egy évvel korábbi 60,1 milliárdnál, de szeptemberhez képest négymilliárd a csökkenés. A következő hónapok számai fogják megmutatni, hogy tendenciával állunk-e szemben, vagy a mérséklődés hátterében az októberben még javában érezhető piaci elbizonytalanodás állt.

Az, hogy akkor még úgy volt, jövő év végén minden kivétel nélkül megszűnik a kedvezményes, 5 százalékos újlakás-áfa. Emiatt egyre kevesebb fejlesztés indult, ami minden bizonnyal kihatott a kölcsön-aktivitásra is. (Novemberben mégis enyhített ezen a szigoron a kormány, bár kissé felemás módon.)

Nincs viszont visszaesés a fogyasztási és személyi kölcsönök terén, sőt.

Előbbiekből egy év alatt 45 százalékkal többet, 58 milliárdot vettek fe honfitársaink. Személyi hitelek is szépen fogytak, a 40,5 milliárd 13 milliárddal több a 2017 őszinél. Annak ellenére is, hogy mindkét kölcsönfajtában – csökkenő trend ellenére – átlagosan 12,18, illetve 13,7 százalék a thm.

A napi fogyasztást serkenti – és a megtakarításokra mér csapást -, hogy a bankbetétek kamata már a láthatatlan felé araszol. A 0,26 százalékkal szemben már 3 százalékot közelítő infláció áll.