Csaknem 70 ezer olyan devizahiteles szerződés havi törlesztése drágul meg ezekben a hetekben, amelyekhez öt éve igénybe vették az árfolyamgátat. Az átlagosan körülbelül hatezres havi többletkiadásra azonban belátható időben további drágulás érkezhet: a forinthitelek törlesztője is emelkedhet, ha elindul felfelé a jelenlegi nagyon alacsony jegybanki alapkamat. A hazai bankok európai összehasonlításban egyébként is a legdrágábbak közé tartoznak.

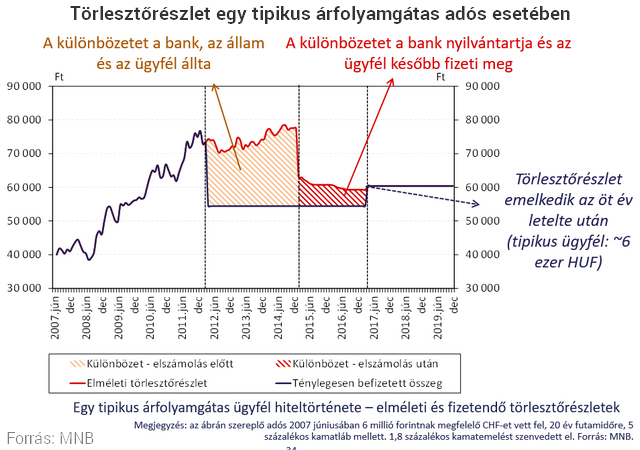

A devizahitelesek terheinek könnyítése érdekében 2012-ben vezették be az ötéves fizetési könnyítés, az árfolyamgát lehetőségét. Ezzel a 256 forintos árfolyam és a 180 forintos átszámítási kurzus különbsége egy elkülönített gyűjtőszámlára került, s ennek összegét kell az öt év lezárulta után elkezdeni visszafizetni.

Fontos megkötés, hogy a havi törlesztés nem emelkedhet 15 százalékkal nagyobb mértékben. Ha ez nem lenne elegendő, a bankoknak a szerződések futamidejét kell meghosszabbítani, legfeljebb az adós vagy legfiatalabb adóstársa 75. életévéig. Ha az adós a futamidő végéig betöltené 75. életévét, ekkor a banknak jogában áll a részletet 15 százalékkal nagyobb mértékben emelni. Futamidő-hosszabbításos átütemezést már az árfolyamgát előtt ezrével alkalmaztak a bankok,

sokak esetében tehát 15 százaléknál nagyobb mértékben emelkedik a havi törlesztés.

A Magyar Nemzeti Bank (MNB) májusi stabilitási jelentése (prezentáció, 34-36. tábla) szolgál részletes adatokkal az árfolyamgátas szerződésekről. Eszerint az eredetileg 170 ezerből mostanra 120 ezer élő megállapodás maradt 828 milliárd forint össztartozással. A korábbi elszámolás, előtörlesztés után 69 ezer ügyfél szembesül a törlesztés emelkedésével, nekik 496 milliárdos terhet kell visszaadniuk. Futamidő-hosszabbítás 44 ezer kliensnél szükséges (303 milliárdnyi tartozás), közülük 5 ezren (55 milliárd) 5 évnél nagyobb idővel toldhatják meg a szerződést.

Az MNB számítása (a 10 legaktívabb lakossági hitelintézet adatszolgáltatása alapján) körülbelül 6 ezer forinttal emelkedhet a következő egy évben a „tipikus” árfolyamgátas egykori devizahiteles adós havi törlesztőrészlete 56 ezerről 61 ezer forintra. Az MNB prezentációjából nem derül ki, hogy a 10 legaktívabb pénzintézeten felül hány bank, takarékszövetkezet mekkora szerződésállományt tart nyilván.

Az eddigi megpróbáltatásokat túlélt (tehát még fizetőképes) ex-devizahitelesek kínjai azonban nem érnek véget azzal, hogy (ha részei a 69 ezres törlesztő-drágulónak) több ezer forinttal nagyobb terhei lesznek mostantól. Noha a forintosítással teljesen kikerült a rendszerből a legsúlyosabb elem, az árfolyam-kockázat, maradt egy körülmény, ami csak részben látható előre: a kamat mértéke. Tavaly májusa óta történelmi mélységben, 0,9 százalékon tartózkodik az MNB alapkamata, belátható időn belül szinte bizonyosan emelkedés várható a 3 százalék körüli szinten berendezkedő infláció miatt, és ha tovább folytatódik az amerikai jegybank szerepét betöltő FED kamatnövelési ciklusa, ennek következtében nagyobb mennyiségű tőke vándorolhat ki Európából is,

ami a hozamok növekedését kényszeríti ki Magyarországon is.

Az MNB a „minősített fogyasztóbarát lakáshitel” termékének bevezetésével kíván minél olcsóbb kölcsönöket a piacra segíteni (erről bővebben és a programba eddig belépett pénzintézetek listája itt).

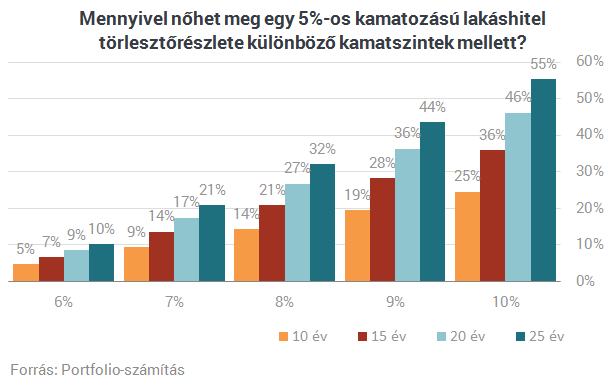

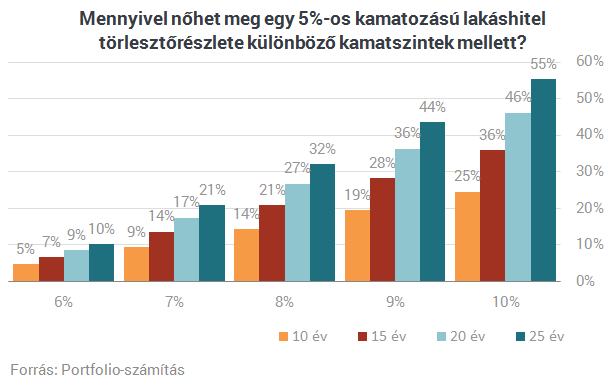

A kölcsönt felvevők a fix kamatozású hitellel tarthatják kordában a havi terhek növekedését. A teljes (mondjuk 15 év) futamidőre rögzített kamat azonban a kiszámíthatatlanság miatt eleve drágább hiteleket eredményez. Ezért a rövidebb kamatperiódusú konstrukciók eredményeznek viszonylag alacsonyabb havi törlesztést, ez azonban azzal jár, hogy az időszak leteltével

a megnövekedett kamatok beépülnek a törlesztésbe.

A Portfólió megvizsgálta, mekkora törlesztőrészlet-emelkedéssel lehet számolni. Az elmúlt évek 5 százalék körüli lakáshitel-átlagkamatát alapul véve 6 százalékos kamatszint 10 éves futamidő mellett mintegy 5 százalékos, 25 éves futamidő mellett pedig 10 százalékos törlesztőrészlet-emelkedést okozna. Tíz százalékos (vagyis a jelenleginél 5 százalékponttal magasabb) kamatmérték már 25-55 százalékos emelkedést okoz a havi teherben.

Ez további súlyos ezresekkel toldhatja meg a „tipikus” lakáshiteles havi kötelezettségét. Ez könnyen megnyomhatja a bedőlt szerződések számát. Ennek alakulásáról itt.

Az MNB idézett jelentése rámutat arra is, hogy a magyar bankok a kontinens legdrágábbjai közé tartoznak. Működési költségei az első helyen állnak (a német pénzintézetekéit körülbelül kétszeresen meghaladva), amit magasabb kamatbevételekkel ellensúlyoznak, vagyis minél hosszabb az ajánlott fix kamatozású hitel kamatperiódusa, annál nagyobb felárat fizetnek a magyar kölcsönfelvevők, mint a más országbeliek.